Самозанятость: что это, кому подходит, в чём преимущества и недостатки

С 2020 года много разговоров про самозанятость. Одни говорят, что это удобнее, чем быть ИП. Вторые — что это способ легализовать доходы от любого дела и хобби. А третьи совсем не понимают, о чём речь.

В этой статье разберёмся, что такое самозанятость, кому она подходит и какие даёт преимущества. А ещё расскажем, что можно делать самозанятым, а что нет.

Что такое самозанятость

В зависимости от занятости люди делятся на три группы:

- Первые работают по найму — у них есть договор с нанимателем и трудовая книжка. Например, зачислены в штат школы как учителя.

- Вторые работают на себя — производят товары и продают их или оказывают услуги. Например, продают украшения ручной работы, делают логотипы на заказ и выгуливают собак за деньги.

- Третьи совмещают — работают по найму и подрабатывают после работы или в выходные. Например, пять дней в неделю работают бухгалтерами в компании, а на выходных таксуют.

С первыми всё просто: они получают зарплату, а налоги и взносы за них платит работодатель. Со вторыми и третьими сложнее. Раньше они становились ИП, из-за чего приходилось разбираться в бухгалтерии и вести официальный документооборот. Или работали из тени и боялись проверок налоговой. Первый подход в серой зоне закона, второй — трудоёмкий.

В 2019 году в России ввели специальный налоговый режим — самозанятость (или НПД: налог на профессиональный доход). Благодаря ему второй и третьей группам стало легче: теперь они могут официально производить товары или оказывать услуги своими руками и платить с этого налог в упрощённой форме.

Кто может оформить статус самозанятого. Стать самозанятым на территории России может любой гражданин России, Белоруссии, Казахстана, Армении и Киргизии. С 19 октября 2020 года НПД действует по всей стране, ограничений по регионам нет.

Стать самозанятым можно с 14 лет, но всем, кто младше 18, потребуется разрешение родителей и органов опеки.

Если вы уже ИП без сотрудников, то можете перейти на налоговый режим для самозанятых. По такой схеме вы не платите пенсионные взносы, принимаете деньги от физлиц без кассы и платите 4–6% налога. Реквизиты ИП и расчётный счет остаются такими же.

Сколько надо платить налогов. Самозанятые платят 4% налога, если получили деньги от физлица, либо 6%, если получают деньги от юрлица или ИП. Других платежей и взносов нет.

Зачем становиться самозанятым

Больше доверия. Если вы работаете неофициально, у вас не получится подписать договор с клиентом. Это снижает доверие: вы не можете выдать на работу никаких гарантий, а заказчики на таких условиях не хотят вносить предоплату.

Самозанятый может подписать с заказчиком договор или оферту и выдать ему чек. Так легче просить предоплату: заказчик вам больше доверяет, так как ваша договорённость оформлена официально. Вы можете дать покупателю гарантии, так как у него будет чек, с которым он может обратиться, если появятся проблемы с товаром или услугой.

Крупные компании работают только по договору и неохотно идут на партнерство с обычными физическими лицами, потому что за них нужно платить налоги и взносы. Платят такие заказчики обычно больше, чем частники. Если вы самозанятый, то можете заключить договор и сами платите за себя налоги, так что компании проще и выгоднее с вами работать.

Упрощённая регистрация и отчётность. Раньше для официальной работы приходилось становиться ИП: подавать заявление в налоговую, платить пошлину, несколько дней ждать ответа. Потом каждый год сдавать отчётность и раз в квартал платить налоги. Это отнимало время или деньги, если предприниматель решал делегировать отчётность бухгалтеру.

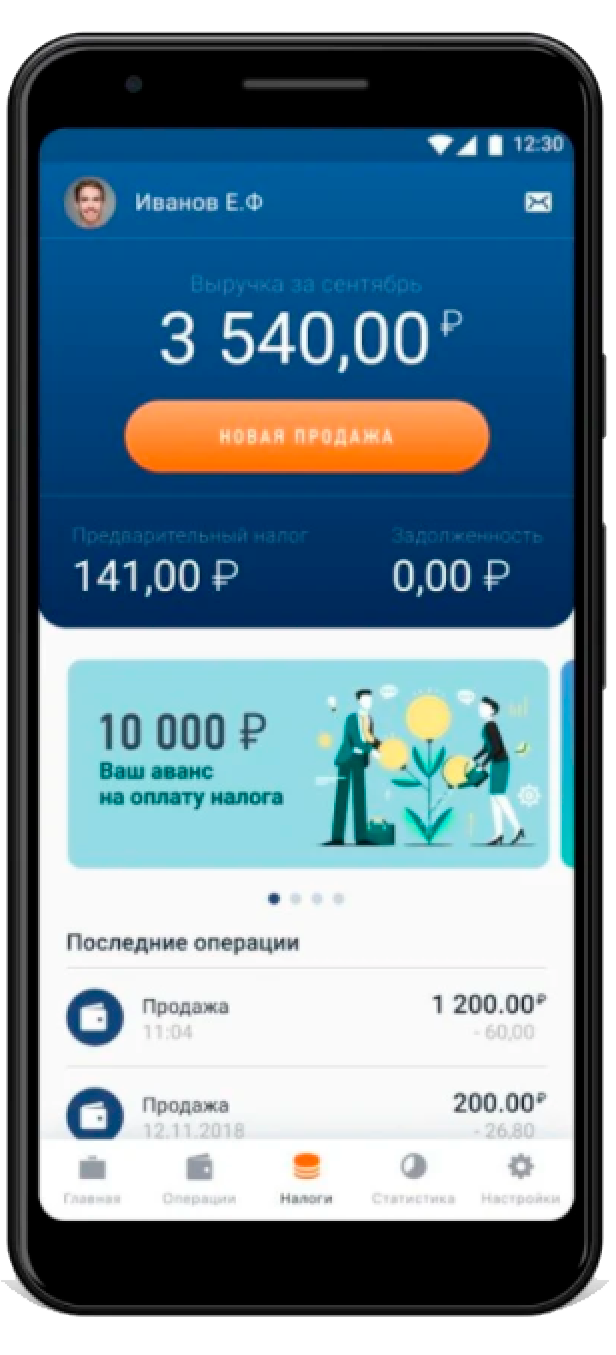

У самозанятых таких проблем нет. Всё работает через приложение «Мой налог» на смартфоне. В нём вы регистрируетесь, выдаёте чеки и оплачиваете налоги с карты в один клик. Никакой бухгалтерии и бумаг. Кроме того, выдавать чеки можно прямо на площадке, через которую вы работаете.

На главном экране приложения «Мой налог» видны доход, сумма налога и недавние операции. Скриншот из Play Market

Можно не бояться налоговой. Если вы получаете доход, но прячетесь от налоговой, вас могут оштрафовать. Например, заставить оплатить 13% от найденных доходов и еще начислить 20% от этой суммы сверху. Из-за этого неофициально работать рискованно. Некоторые общаются с клиентами под фальшивыми именами, не рекламируют себя в интернете, принимают деньги на интернет-кошельки вместо карты. При этом от проверок налоговой такая шифровка не всегда спасает.

Если вы самозанятый, бояться нечего. Вы можете в открытую создать интернет-магазин, вести профессиональный аккаунт, общаться в интернете под своим именем и даже запустить рекламу: размещение в журнале, таргет в соцсетях или баннер на популярном сайте. У налоговой не будет претензий.

Можно официально подтвердить доход. Если вы не платите налоги, дохода у вас как будто нет. Значит, банк не выдаст вам кредит или повысит процент годовых. А если решите отправиться на отдых в другую страну, где нужна виза, посольство может вам отказать.

Если вы самозанятый, ваш доход считается официальным. Вы можете заказать в приложении справку и приложить её везде, где нужно подтверждение финансовой состоятельности. Уже сейчас банки выдают самозанятым ипотеки и кредиты по такой справке, для получения визы она тоже подойдёт.

Можно не платить пенсионные взносы. За работника их платит работодатель, ИП обязан платить взносы, даже если нет доходов. А самозанятые решают сами — могут совсем не платить и сами откладывать на старость. Или по своему желанию заключить договор с ПФР и платить в пенсионный фонд, чтобы получать в будущем пенсию от государства.

Можно получать пенсию. Самозанятые не платят со своих доходов страховые взносы, поэтому их доход не учитывается при расчёте пенсии. Так что если вы пенсионер, из-за самозанятости вы не потеряете пенсию или её индексацию.

Можно принимать деньги как угодно: на обычную банковскую карту, счёт в банке, интернет-кошелёк или наличными. Вы вносите сумму дохода в приложение и через интернет или смс отправляете покупателю чек.

Можно прерывать работу и не терять статус. Самозанятые могут уйти в отпуск, два месяца не работать, не получать доход и не платить налоги. А потом снова получать деньги и платить. Из-за неактивности статус самозанятого никуда не денется.

Что можно делать самозанятым

✅ Продавать товары своего производства. Например, покупать полимерную глину и проволоку и изготавливать украшения. Это считается товаром собственного производства.

✅ Официально заказывать услуги у других самозанятых, ИП и юрлиц. Например, вы хотите запустить рекламу в социальной сети, но совсем в ней не разбираетесь. Тогда вы можете в качестве заказчика заключить договор с другим самозанятым или ИП, который умеет.

✅ Сдавать в аренду жилую недвижимость, дачу или автомобиль. Если у вас есть квартира, дача или машина, можно сдавать их и платить с этого дохода налог. Неважно, сдаёте вы долгосрочно или посуточно — ограничений нет.

✅ Быть самозанятым и одновременно работать по найму. Если вы официально устроены в какой-нибудь компании, самозанятость вам никак не помешает. Вы продолжите работать, а работодатель и дальше будет платить за вас стандартные налоги и взносы. Для компании вы останетесь сотрудником, обычным физлицом.

Что нельзя делать самозанятым

У самозанятости есть и ограничения. Вот что нельзя делать, если хотите платить налог на профессиональный доход:

❌ Перепродавать товары чужого производства. Например, нельзя купить на AliExpress платья и перепродать их на Авито.

Как самозанятый вы должны продавать только товары, которые изготавливаете сами. Либо оказывать услуги — тоже самостоятельно.

❌ Нанимать сотрудников. Самозанятые могут работать только в одиночку. Нельзя открыть магазин и посадить в нём продавца. Вы сами должны и производить товар, и сидеть за кассой.

❌ Сдавать коммерческую недвижимость. Если у вас в собственности есть нежилое помещение или апартаменты, нельзя сдавать его и платить НПД. Придётся или сдавать его как физлицо, или открыть ИП.

❌ Продавать товары, подлежащие маркировке. Обувь, шубы, духи, молочная продукция и некоторая одежда с 2020 года подлежат маркировке. Полную информацию можно посмотреть на сайте системы маркировки «Честный знак». Самозанятые маркировать товары не могут — значит, не могут их продавать.

Есть способ обойти ограничение: не продавать готовое, а производить на заказ. Например, не предлагать готовую обувь, а шить её по требованию клиента, по его меркам. Это не продажа, а услуги по изготовлению, они не запрещены.

❌ Работать по агентскому договору, договору поручения или комиссии. Это когда вы за вознаграждение работаете от лица заказчика. Например, не получится работать туристическим агентом: с туроператорами они заключают именно агентский договор.

❌ Быть адвокатом. У адвокатской деятельности в России свои условия и налоги. Как самозанятый адвокат работать не может.

❌ Зарабатывать как самозанятый больше 2,4 млн рублей в год. Если доход превысит этот порог, вы потеряете статус. Так что, если планируете зарабатывать больше, лучше станьте ИП.

Что делать самозанятому, если он превысил лимит годового дохода, читайте в статье «Какие налоги нужно платить самозанятым».